Épargner (pour) les générations futures - Les réussites de l'épargne retraite dans le monde

Version raccourcie et amendée du rapport de l’IREF pour la conférence du 14 mars 2020 au Cercle Bastiat à Dax.

INTRODUCTION

1993, 1995, 1999, 2003, 2007, 2010, 2013 et désormais 2020 ! Le système de retraites français n’en finit pas d’être réformé. Présentée comme un système solidaire intergénérationnel, la répartition à la française n’a jamais fait l’objet de changement structurel depuis son instauration en 1941. À chaque fois, les réformes ont consisté à ajuster les cotisations, les pensions ou l’âge de départ à la retraite pour tenter d’équilibrer les comptes de l’assurance retraite. La pertinence de notre approche bismarckienne, assurantielle, monopolistique et publique n’a jamais été remise en question, contrairement à de nombreux pays riches qui ont engagé des réformes autrement plus ambitieuses. Après avoir rappelé les limites posées par la répartition, nous comparerons les performances et les évolutions des systèmes de retraites dans les autres pays du monde. On s’intéressera particulièrement au développement de l’épargne retraite, à ses limites et à ses avantages dans trois pays modèles. Au regard des réussites internationales, l’IREF en tire des propositions de réformes structurelles et ambitieuses afin d’assurer un système de retraite intègre, généreux et soutenable à long terme.1. LES LIMITES DE LA RÉPARTITION À LA FRANÇAISE

Le début de la généralisation de la répartition dans le monopole de l’assurance retraite date de 1941 avec l’Allocation aux vieux travailleurs salariés, instaurée par le régime de Vichy. Le ministre René Belin met ainsi fin à la tradition des caisses de retraite par capitalisation. Le pacte gaullo-communiste du Conseil national de la résistance ne change pas cette approche bismarckienne assurantielle et l’intègre à la Sécurité sociale. Dès lors, les régimes de base (salariés, indépendants, fonctionnaires, agriculteurs, régimes spéciaux) et les régimes complémentaires (Arrco, Agirc, Ircantec) ne cessent de prendre de l’ampleur. Les dépenses de vieillesse passent de 4% du PIB dans les années 1950 à près de 14 % aujourd’hui.Un choc démographique

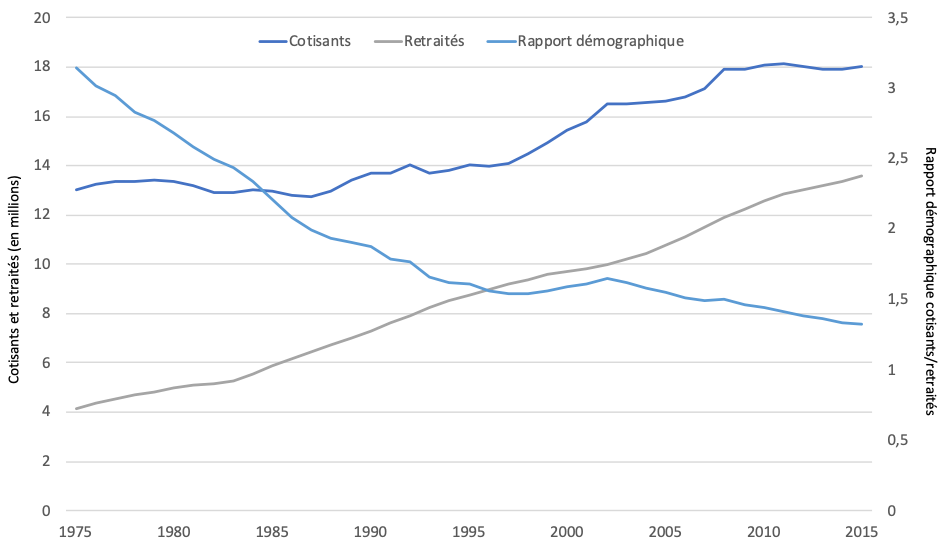

Le débat français sur les retraites a surgi au début des années 1990. L’augmentation de l’espérance de vie couplée à la baisse de la natalité ne permettait plus d’assurer l’équilibre budgétaire. Dans le régime général, le rapport démographique a chuté de 3 cotisants par retraité en 1975 à moins de 1,5 aujourd’hui (Figure 1). Dans le régime des agriculteurs, il s’est même inversé pour atteindre 2,6 retraités de droit direct âgés de 65 ans et plus pour un cotisant actif.Figure 1 : évolution du nombre de retraités, de cotisants et du rapport démographique dans le régime général (INSEE, 2018)

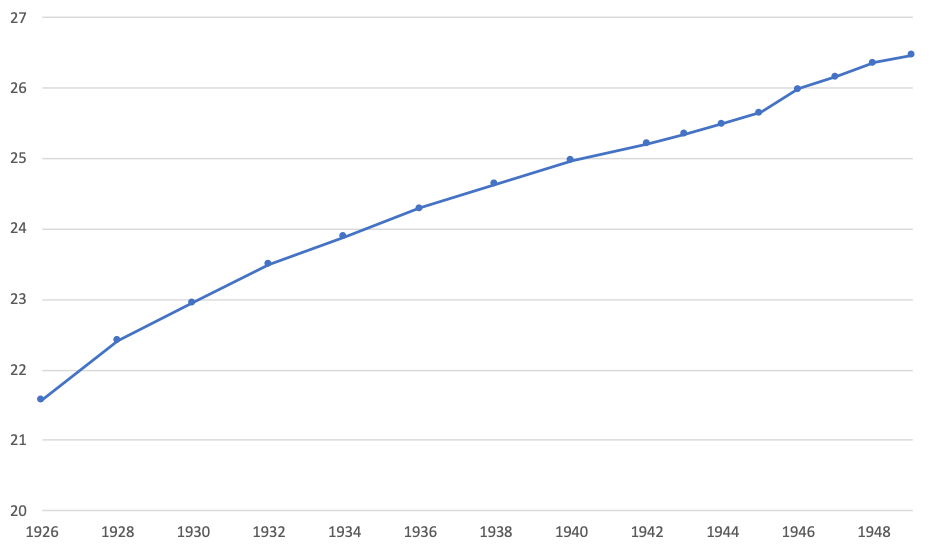

Malgré l’augmentation de l’âge légal de départ à la retraite, l’espérance de vie à la retraite, correspondant à l’espérance de vie moins l’âge de départ à la retraite, a gagné près de 5 ans en un quart de siècle (Figure 2). Les réformes récentes ont consisté à augmenter les cotisations, à paramétrer les surcotes et les décotes et à légèrement retarder l’âge de départ à la retraite pour atteindre 62 ans aujourd’hui.Figure 2 : espérance de durée de retraite par génération, en nombre d'années (DREES, 2017)

Des engagements inconsidérés non provisionnés

Un des enjeux de la réforme serait de mettre fin aux privilèges des régimes spéciaux sous le principe « un euro cotisé ouvre aux mêmes droits ». Nous ne développons pas cet enjeu dans cette présentation ni celui de la retraite des fonctionnaires essentiellement financée par l’impôt. Précisons toutefois que ce régime universel n’a plus d’universel que le nom (aménagements fonctionnaires, régimes spéciaux partiellement maintenus). C’est la sécurisation des futures pensions qui devrait faire l’objet de toutes les attentions du législateur. L’INSEE évaluait en 2015 les engagements de l’ensemble des régimes de retraite obligatoires entre 6 800 et 9 800 milliards d’euros, soit entre 300 et 450 % du PIB. Ces dettes vis-à-vis des générations futures ne sont pas prises en compte dans la dette publique. Avec le modèle actuel à la natalité limitée, à l’immigration restreinte et avec l’allongement inéluctable de l’espérance de vie et sans changement structurel, les pensions sont condamnées à baisser, les cotisations à augmenter et la durée de la retraite devra être amputée.L’illusion de la solidarité

La répartition pose aussi une question morale. Vendu à tort par ses partisans comme un système de solidarité intergénérationnelle, un « pacte social qui unit les générations » (art. L. 111-2-1 du code de la Sécurité sociale), le monopole du régime de base et les complémentaires obligatoires n’opèrent pas ou peu de redistribution entre riches et pauvres. Tout le monde sera à la fois débiteur et créditeur au cours de sa vie et les prestations sont proportionnelles aux revenus, à l’exception du Fonds de solidarité vieillesse qui alimente le minimum vieillesse. Le monopole public assurantiel n’a donc pas grand-chose à voir avec de la solidarité publique. L’analyse historique de l’instauration de la répartition obligatoire date de la création de l’État providence par Bismarck dans les années 1880. Le système de retraite a été voulu comme un instrument permettant d’assurer la légitimation du socialisme d’État.

L’approche bismarckienne déresponsabilise les individus et les contraint à quémander leur retraite à un pouvoir politique pouvant faire la pluie et le beau temps sur leurs pensions. Elle permet aussi aux intérêts catégoriels, électoralistes ou corporatistes des régimes spéciaux d’exiger des privilèges aux dépens du reste de la population. Dans un système de retraite par répartition, les corporations qui disposent du plus grand pouvoir de nuisance sont ceux qui se retrouvent en position de force pour bénéficier de pensions plus avantageuses.

Le monopole public assurantiel n’a donc pas grand-chose à voir avec de la solidarité publique. L’analyse historique de l’instauration de la répartition obligatoire date de la création de l’État providence par Bismarck dans les années 1880. Le système de retraite a été voulu comme un instrument permettant d’assurer la légitimation du socialisme d’État.

L’approche bismarckienne déresponsabilise les individus et les contraint à quémander leur retraite à un pouvoir politique pouvant faire la pluie et le beau temps sur leurs pensions. Elle permet aussi aux intérêts catégoriels, électoralistes ou corporatistes des régimes spéciaux d’exiger des privilèges aux dépens du reste de la population. Dans un système de retraite par répartition, les corporations qui disposent du plus grand pouvoir de nuisance sont ceux qui se retrouvent en position de force pour bénéficier de pensions plus avantageuses.

Une guerre des générations à venir ?

Cette absence de choix et cette dépendance vis-à-vis de la génération antérieure déresponsabilisent, suppriment toute flexibilité et condamnent les séniors et les actifs à voir baisser les pensions, augmenter les cotisations et retarder l’âge de départ à la retraite.2. LES PAYS RICHES PROVISIONNENT POUR LES GÉNÉRATIONS FUTURES

La plupart des pays du monde structurent leur système de retraite selon cinq piliers.| Pilier 0 | Pilier 1 | Pilier 2 | Pilier 3 | Pilier 4 |

| Minimum vieillesse | Répartition obligatoire, publique et proportionnelle aux revenus | Épargne privée et obligatoire | Épargne privée et volontaire | Épargne patrimoniale non spécifiquement dédiée à la retraite |

Des réformes majeures

Face à des évolutions démographiques comparables à celle de la France, la plupart des pays riches ont assumé la difficulté d’équilibrer budgétairement leur pilier 1 de répartition. Ces derniers ont dépassé le stade de la réforme paramétrique pour engager plus ou moins rapidement et radicalement des réformes structurelles à partir des années 1980. L’appel à l’épargne pratiqué dans les systèmes dits de capitalisation, a été introduit dans un deuxième pilier obligatoire et un troisième pilier facultatif, financés directement par les salariés et/ou les employeurs, libres d’y affecter tout ou partie des cotisations.

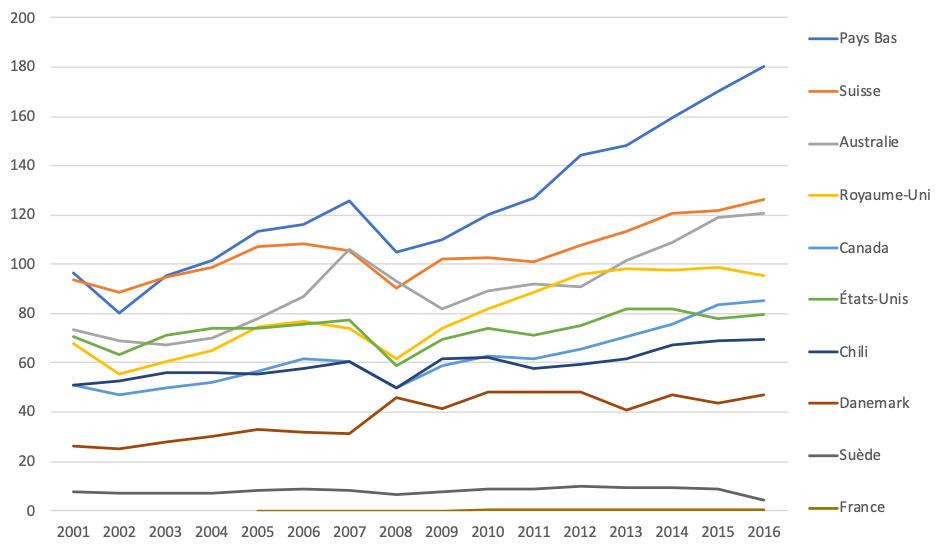

En 2016, 17 des 35 pays de l’OCDE étaient dotés à des degrés divers de régimes capitalisés publics ou privés, obligatoires ou quasi obligatoires. Les actions et les obligations sont les deux catégories d’actifs les plus importantes avec plus de 80 % du portefeuille des retraites privées et des fonds de réserve publics fin 2016. Dans de nombreux pays, les actifs des fonds de pension sont en croissance soutenue depuis les années 2000, et ce, malgré la crise des subprimes de 2007-2009 (Figure 3). Cette croissance est liée à la hausse des valeurs de placement au cours de ces dernières années et, dans certains cas, à l’augmentation du nombre de souscripteurs. Si un pilier 0 financé par l’impôt reste toujours en filet de sécurité, les cotisations des piliers 1 et 2 ont souvent été allégées afin de permettre le développement de l’épargne libre. La fiscalité sur l’épargne et le patrimoine a été baissée, les fonds de pension ont été déréglementés pour favoriser la concurrence et les marchés financiers ont été partiellement libérés pour permettre le développement de services performants et sécurisés. De manière générale et avec plus ou moins d’amplitude, beaucoup de pays riches sont passés de la répartition à la capitalisation, d’une approche obligatoire au choix volontaire, du monopole à la diversification, du public au privé et de la gestion budgétaire d’État à la financiarisation privée.Figure 3 : évolution des actifs détenus par des fonds de pension dans certains pays de l'OCDE (en pourcentage du PIB) (OCDE, 2018)

Comparaison internationale

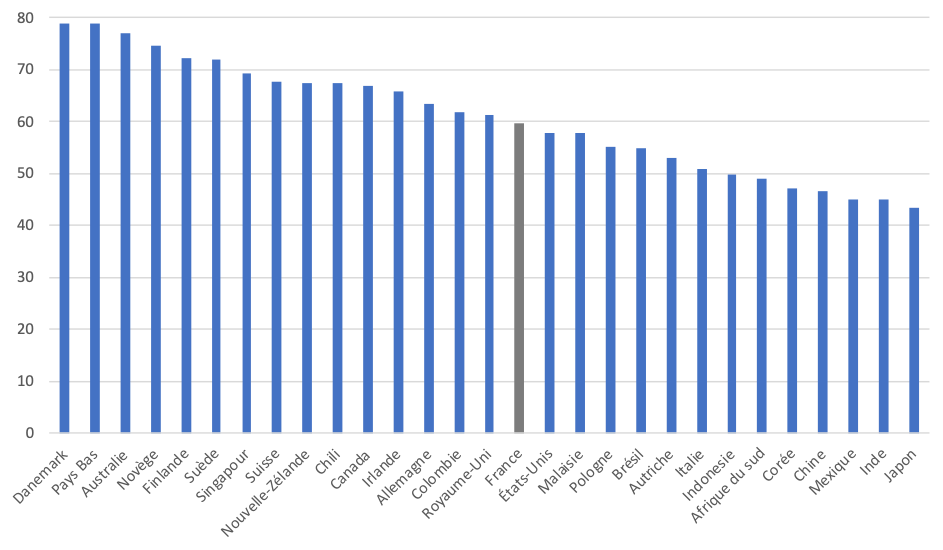

La comparaison internationale des systèmes de retraites est un exercice difficile. Chaque pays a ses spécificités et la définition des standards de comparaison et de performance contiennent forcément une part d’arbitraire. Il est indispensable de prendre avec beaucoup de précautions les indicateurs et certains d’entre eux ne sont pas considérés dans ce rapport tant ils sont sujets à caution. Le Melbourne Mercer Global Pension Index (MMGPI) tente néanmoins d’évaluer de manière exhaustive la qualité des systèmes de retraite en termes d’adéquation, de durabilité et d’intégrité. D’après le classement, le Danemark, les Pays-Bas et l’Australie sont les trois pays offrant les meilleurs systèmes de retraite du monde. La France ne brille pas avec une seizième place sur trente (Figure 4).

Figure 4 : indice global des retraites de Melbourne Mercer (Mercer, 2017)

Les faiblesses françaises

La France est le seul pays de l’OCDE dans lequel les plus de 65 ans ont des revenus plus élevés que la moyenne de la population nationale (OCDE, 2018). Ces revenus sont composés majoritairement des pensions (77 %), d’une part relativement importante de revenus du capital (17 %) et des revenus du travail (6 %). Même si les retraités sont contraints de payer la CSG, la CRDS et la CASA, ils ne paient quasiment pas pour l’assurance maladie. De plus, le taux de cotisations obligatoires de 25,4 % en moyenne sur le salaire brut fait partie des plus élevés de l’OCDE (18,4 % en moyenne en 2016). Ces éléments permettent d’expliquer en partie le meilleur niveau de vie relatif des retraités français par rapport aux autres pays. Cet élément ne signifie pourtant pas que les retraités français sont particulièrement bien lotis en termes de revenus. Avec un jour de libération fiscale record qui s’établit au 27 juillet cette année, les prélèvements obligatoires français restent les plus élevés des pays riches, surtout pour les salariés. Les revenus disponibles sont donc relativement plus faibles que nos voisins, que ce soit pour les actifs ou pour les retraités.

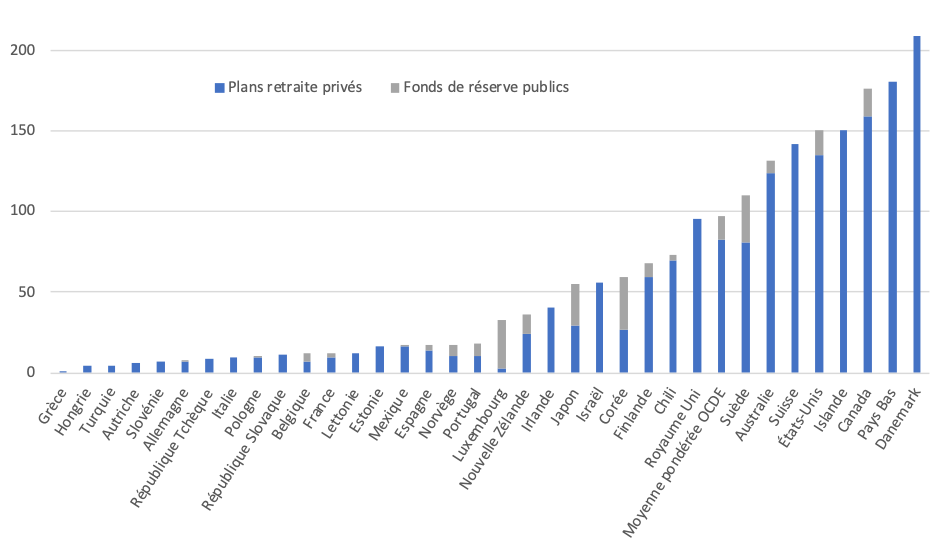

Le MMGPI relève de sérieuses limites quant à la soutenabilité et l’intégrité du système français pour expliquer la note particulièrement basse de la France :Figure 5 : Actifs des plans de retraite privés et des fonds de réserve publics en pourcentage du PIB (OCDE, 2018)

- La quasi-absence de capitalisation: 12,3 % du PIB en France versus 97% en moyenne pondérée pour l’OCDE (Figure 5),

- La durée relativement longue du temps passé à la retraite avec un départ à 61,6 ans en France en moyenne versus 64,3 ans pour l’OCDE,

- Le faible taux de natalité, autour de 1,8, n’assurant pas le renouvellement de la population,

- Le taux de chômage qui s’élève à 8,9 % contre 5,5 % fin 2017 pour l’OCDE, et pour les seniors, le taux d’emploi des 60 - 64 ans à 28 % versus 46 %,

- La dette publique : 98 % du PIB versus 87 % début 2018 (mesure Eurostat),

- La croissance limitée comparée aux autres pays riches.

3. DANEMARK, PAYS-BAS ET AUSTRALIE : DES PAYS MODÈLES

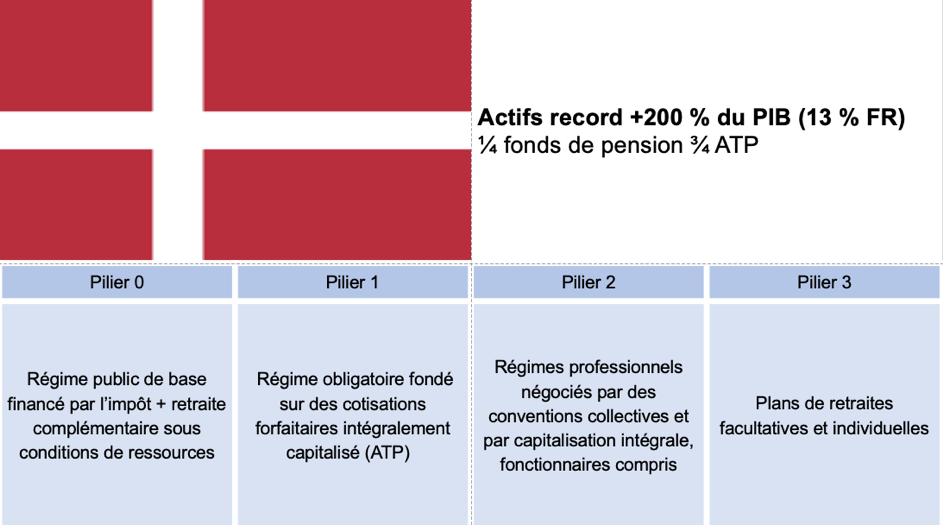

Assurer des retraites généreuses sans grever le revenu des actifs n’est pas chose aisée. Voici un focus sur les trois pays qui sont jugés les plus performants par le MMGPI et qui présentent un arbitrage digne d’intérêt entre répartition provisionnée et épargne individuelle et collective.Danemark

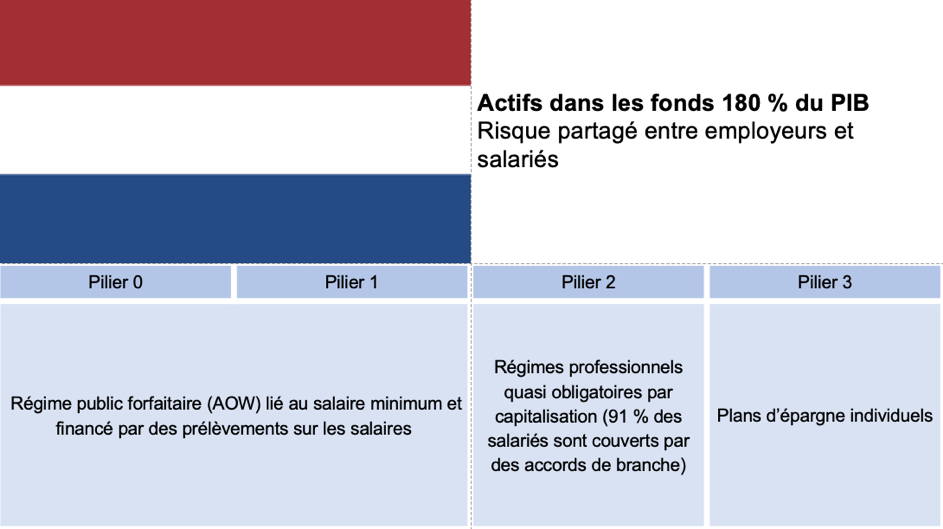

Pays-Bas

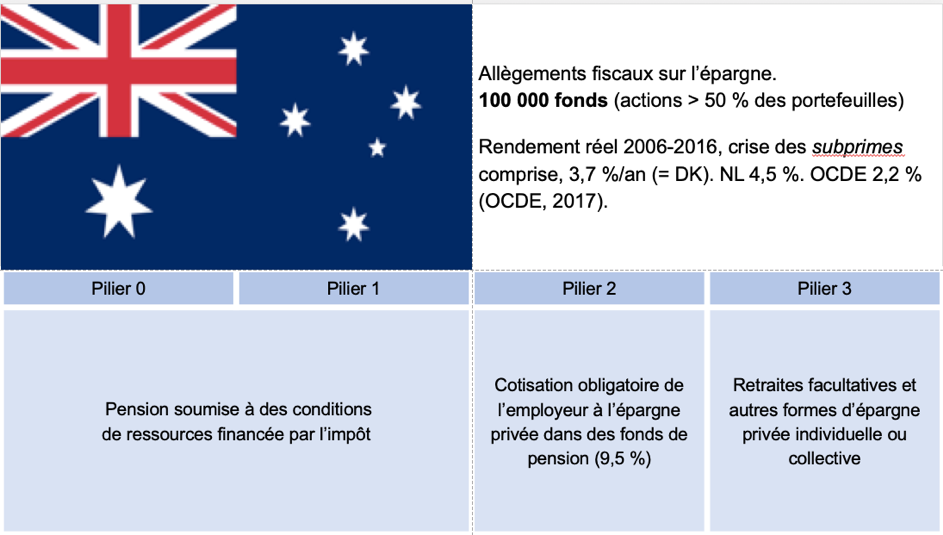

Australie

L’épargne retraite face à la répartition

| Régime de retraite | Taux de cotisation moyen par rapport au salaire brut | Taux de remplacement par rapport au dernier salaire brut | Taux de remplacement pour 1% de cotisation |

| Répartition française (régime général + complémentaire) | 25,4 % | 60,5 % | 2,4 % |

| Capitalisation privée néerlandaise (pilier 2) | 16 % (employeur) | 68,2 % | 4,3 % |

| Capitalisation privée danoise (pilier 2) | 4 % (salarié) 8 % (employeur) | 71,6 % | 6 % |

4. L’ÉPARGNE RETRAITE FACE AUX CRITIQUES

L’épargne retraite fait l’objet de nombreuses critiques, particulièrement en France. Alors que la réforme du gouvernement nous éloigne encore plus de l’épargne retraite, les opposants la critiquent car elle introduirait de la capitalisation, ce qui est non seulement faux, mais qui serait surtout souhaitable. Cette situation ubuesque témoigne d’un climat général anticapitaliste dommageable. Voici une réponse aux objections habituellement avancées par les partisans de la répartition intégrale.Les crises financières

Chaque crise financière est l’occasion de nous rappeler que le risque serait trop grand de perdre toute l’épargne consciencieusement accumulée. Un krach boursier n’est pourtant pas sans impact sur le taux de croissance, ce qui affecte aussi les pensions en répartition. Il est possible de prévenir les risques de crise de multiples manières : majoration des taux, réassurance, contrats pluriels ou encore diversification du portefeuille, notamment à l’international. En début de carrière, les fonds proposent en général des rendements plus risqués, mais plus élevés puis optent pour des placements de couverture moins risqués avant le départ à la retraite, comme des obligations ou la pierre. Les fonds ont surtout pour garantie de gérer toutes les générations et de pouvoir étaler les risques dans le temps.Les risques à long terme

Les chiffres sur le long terme contredisent l’argument selon lequel les crises détruiraient les épargnes accumulées pendant des années. En France, un fonds public de 36 milliards d’euros appelé Fonds de réserve pour les retraites avait été créé en 2001 pour anticiper la dégradation des finances de l’assurance retraite. Depuis 2004, ce fonds a enregistré un rendement moyen annuel de 4,4 % malgré une perte de 25 % essuyée en 2008 avec la crise des subprimes. De manière générale, les fonds en actions se révèlent être très performants, mais ils sont à tort très mal perçus par les Français. En France, le retour sur investissement réel en actions s’est élevé en moyenne à 3,25 % sur la période 1870-2015, guerres mondiales comprises. Depuis 1950, le rendement réel des actions atteint 6,38 % par an et même 11 % depuis 1980. Les obligations sont non seulement moins rentables, mais elles sont aussi plus risquées sur le long terme. Certaines modélisations évaluent qu’il n’est pas possible d’atteindre des rendements supérieurs au rendement implicite de la répartition. L’étude des séries historiques en France et aux États-Unis montre que le risque de perte de pouvoir d’achat hors période de guerre s’approche de zéro au bout de 20 ans pour les actions alors qu’il reste toujours supérieur à 30 % à long terme pour les obligations.La faillite des fonds de pension

La faillite retentissante d’Enron en 2001 qui a entraîné l’anéantissement de l’épargne retraite de ses salariés est souvent citée comme exemple de défaillance. Cette affaire, qui peut légitimement inquiéter, a été le résultat de malversations de la part des dirigeants. Grâce à une comptabilité opaque, des connivences, notamment politiques, et la société Arthur Andersen qui jouait le double rôle de contrôleur et conseiller financier, 60 % des actions du fonds de pension mis en place par Enron pour ses salariés étaient en réalité des actions Enron qui n’étaient même pas réassurées. Ces conflits d’intérêts ont entraîné une lourde condamnation de l’équipe dirigeante. Pour prévenir ce qui relève de l’escroquerie, il est indispensable de diversifier les actifs et de les séparer de l’entreprisecomme il est de rigueur aux Pays-Bas.La spéculation

L’instauration de fonds de pension est critiquée, car ils créeraient des bulles spéculatives générant les crises financières. Les crises financières s’expliquent pourtant plus largement par les politiques monétaires des banques centrales qui faussent les signaux de prix et les aléas moraux créés par la réglementation, et non pas par l’abondance de capitaux. L’effet de l’épargne retraite sur le marché des capitaux a été largement étudié. Si certaines conditions sont remplies telles que l’existence d’un marché financier bien établi, un niveau de protection des actionnaires garanti, une ouverture au marché international des capitaux, des épargnants suffisamment éduqués sur les questions financières et la présence de fonds de pension de taille importante, le développement de la capitalisation joue un rôle très positif sur les marchés financiers. Les liens entre taux d’épargne et croissance économique sont moins évidents, même si certaines études relèvent que le développement de fonds de pension favorise les investissements de long-terme dans des activités innovantes. La capitalisation est généralement favorable à l’activité productive en contribuant à son financement en capital plutôt que par l’emprunt qui pèse sur les comptes des entreprises et les fragilise.Les inégalités et la solidarité

La capitalisation est critiquée, car elle entraînerait des retraites à deux vitesses : d’une part, ceux qui sont coincés dans une coûteuse répartition et qui n’ont pas les moyens de faire fructifier une épargne supplémentaire et, d’autre part, ceux qui disposent de revenus plus conséquents qu’ils peuvent capitaliser. Si le seuil de cotisation obligatoire en répartition est abaissé, l’accès à l’épargne pourra se démocratiser pour les moins fortunés. Que l’épargnant soit pauvre ou riche, chaque euro épargné rapportera le même rendement. C’est donc la situation actuelle qui pénalise les plus pauvres car le niveau de prélèvements obligatoires réserve l’épargne seulement aux plus riches.L’immoralité du capitalisme

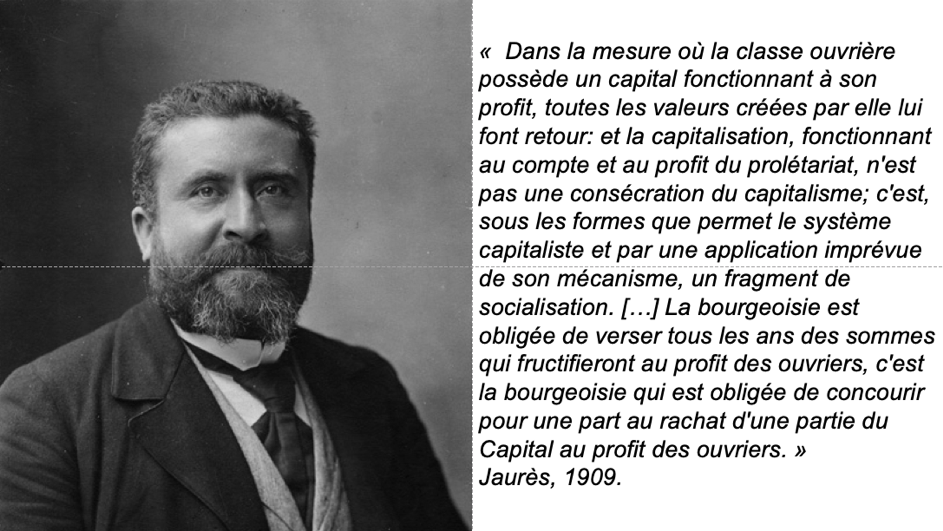

Beaucoup d’économistes de gauche reconnaissent la supériorité économique de la capitalisation sur la répartition. Néanmoins, ils tiennent à maintenir la répartition intégrale pour ne pas opérer de « scission du salariat ». Avec l’épargne retraite, les salariés deviendraient encore plus capitalistes qu’ils ne le sont déjà, ce qui est considéré comme un vice. Ce jugement moral dénigrant le profit actionnarial par rapport au revenu du travail qui serait bien plus vertueux est une grille de lecture dépassée. Les réussites de l’épargne retraite à l’étranger battent en brèche la mythologie de la lutte des classes entre les propriétaires des moyens de production et les salariés. Loin d’être immorale, la capitalisation permet aux salariés les plus nécessiteux de garantir un revenu décent pour leurs vieux jours.

La capitalisation n’est pas sans risques.

Les fluctuations de marché, la détérioration de l'épargne par l'accroissement artificiel de la masse monétaire lors des politiques inflationnistes et l’accaparement politique de l’épargne. Par exemple, le régime de Vichy a confisqué les épargnes accumulées dans les caisses de capitalisation en 1941. Le devenir des réserves accumulées dans les caisses complémentaires ou celles de certains régimes autonomes dans le cadre de la réforme actuelle soulève de vives inquiétudes parmi les gestionnaires.

Malgré tout, les vertus de la capitalisation font l’objet d’un consensus. Les débats portent plutôt sur la transition pour passer de la répartition à l’épargne retraite. Continuer à payer les engagements acquis des retraités actuels tout en commençant à faire fructifier une épargne pose un défi économique et politique.

Les réussites de l’épargne retraite à l’étranger battent en brèche la mythologie de la lutte des classes entre les propriétaires des moyens de production et les salariés. Loin d’être immorale, la capitalisation permet aux salariés les plus nécessiteux de garantir un revenu décent pour leurs vieux jours.

La capitalisation n’est pas sans risques.

Les fluctuations de marché, la détérioration de l'épargne par l'accroissement artificiel de la masse monétaire lors des politiques inflationnistes et l’accaparement politique de l’épargne. Par exemple, le régime de Vichy a confisqué les épargnes accumulées dans les caisses de capitalisation en 1941. Le devenir des réserves accumulées dans les caisses complémentaires ou celles de certains régimes autonomes dans le cadre de la réforme actuelle soulève de vives inquiétudes parmi les gestionnaires.

Malgré tout, les vertus de la capitalisation font l’objet d’un consensus. Les débats portent plutôt sur la transition pour passer de la répartition à l’épargne retraite. Continuer à payer les engagements acquis des retraités actuels tout en commençant à faire fructifier une épargne pose un défi économique et politique.

5. POUR L’INSTAURATION D’UN COMPTE PERSONNEL RETRAITE

Provisionner pour les générations futures

Face aux engagements des régimes de retraite et aux contraintes démographiques, le principe de précaution pour les générations futures s’impose. L’avenir des retraites ne peut passer que par l’introduction de l’épargne pour bénéficier des avantages des intérêts composés.| Pilier 0 | Pilier 1 | Pilier 2 | Pilier 3 | Pilier 4 |

| Minimum vieillesse | Répartition obligatoire, publique et proportionnelle aux revenus | Fonds de réserve pour les retraites public et provisoire + RAFP | Épargne-retraite volontaire individuelle ou collective | Épargne patrimoniale non spécifiquement dédiée à la retraite |

Généraliser les outils existants

Pour développer l’épargne retraite (pilier 3), l’IREF propose de s’appuyer sur les dispositifs existants. Même si leurs créations sont récentes et qu’ils restent relativement marginaux, plusieurs régimes facultatifs ont été instaurés dans le droit de l’État français (pilier 3). Les Plans d'épargne pour la retraite collectif (PERCO), les Plans d'épargne retraite entreprises (PER Entreprises), les contrats Madelin et les Plans d'épargne retraite populaire (PERP) sont destinés au secteur privé. Les trois premiers sont accessibles dans le cadre de l’entreprise (accords paritaires) et le PERP l’est à titre individuel. Disposant de certains avantages fiscaux, ils servent une rente aux épargnants au moment de la retraite. Celle-ci est toujours versée même si le salarié change d’entreprise. Ces dispositifs fonctionnent. Mais leur complexité écarte de nombreux bénéficiaires possibles. Une simplification récente de ces dispositifs à l’occasion de la loi PACTE va d’ailleurs dans le bon sens. Pour le secteur public, des fonds de pension facultatifs existent depuis très longtemps pour les fonctionnaires et les élus (Prefon, Corem, CRH, Fonpel, Carel-Mudel). En 2016, 13,6 milliards d’euros de cotisations ont été collectés dans le cadre des dispositifs publics et privés de retraite supplémentaire. Les prestations versées se sont élevées à 6,1 milliards d’euros la même année. Sur les 12,7 millions d’adhérents à ces épargnes retraites facultatives, 6 millions avaient cotisé en 2016 (DREES, 2018). Bien qu’en forte croissance, ces dispositifs restent marginaux, car ils représentent seulement 4,8 % des cotisations et 2 % des prestations de retraite françaises (DREES, 2018). Plusieurs limites peuvent expliquer ce développement toujours marginal. Ces produits sont relativement complexes car très réglementés et fiscalisés. Ils sont réservés à ceux qui ont les moyens de payer pour une épargne supplémentaire en plus des prélèvements obligatoires du Régime général et des régimes complémentaires. Les exigences de sortie en rente ou en capital peuvent être contraignantes. La gestion de certains fonds comme la Préfon est très opaque et ne peut inspirer confiance. Enfin, la fiscalité sur le capital détourne l’épargne vers les assurances-vie.Ouvrir l’épargne complémentaire du secteur public

Enfin, des exceptions propres à certains régimes publics posent question au regard de l’égalité de droit face à l’épargne. Pour les agents de la fonction publique, la capitalisation existe déjà dans une retraite complémentaire obligatoire (pilier 2) avec la Retraite additionnelle de la fonction publique (RAFP) qui cumulait 26 milliards d’euros d’actifs en 2016. Le régime spécial des sénateurs fonctionne lui aussi en grande partie par capitalisation avec 631 millions d’euros de réserves fin 2015 pour 639 pensionnés (Sauvegarde Retraites, 2017). Ce régime ultra privilégié est aussi alimenté par des subventions. On peut aussi citer le régime complémentaire obligatoire et capitalisé des pharmaciens géré par la Caisse d’assurance vieillesse des pharmaciens (CAVP) (DREES, 2018). Alors que les sénateurs et les fonctionnaires ont le privilège légal de pouvoir épargner pour leurs vieux jours dans leurs régimes obligatoires, le reste des actifs du privé sont coincés dans une répartition insoutenable qui pénalise les plus modestes qui n’ont pas les moyens de provisionner. Au nom de l’égalité de droit, la RAFP et le régime spécial des sénateurs (préalablement débarrassé de ses subventions) devraient être ouverts à l’ensemble de la population. Les versements devront être déductibles des cotisations de répartition et, bien entendu, des revenus imposables. Nous devrions bâtir et développer l’existant plutôt que de saboter les bonnes initiatives dans un régime unique et étatisé. Pour permettre le développement d’un véritable pilier d’épargne retraite, plusieurs mesures préalables sont indispensables. Nous les détaillons dans le rapport de l’IREF.

CONCLUSION

En proposant d’uniformiser le système de retraites français dans un régime unique à points, le gouvernement risque de concentrer ses efforts sur une réforme qui ne traite pas l’enjeu de la soutenabilité pour les générations futures. Le projet annoncé ne changera rien au fait que le système de retraite français obligatoire repose quasi entièrement sur la répartition. Face au défi démographique, le principe de précaution s’impose pour sécuriser l’avenir des pensions. À l’image de pays comme le Danemark, les Pays-Bas ou l’Australie, il est possible de garantir un système durable et intègre pour nos enfants par l’épargne retraite. Pour se faire, l’IREF propose l’instauration d’un Compte personnel retraite (CPR), véritable troisième pilier provisionné et individualisé. Basé sur les dispositifs existants, progressivement généralisés, assouplis et défiscalisés, cette capitalisation à la française garantira aussi les droits acquis par la répartition. Ce jeu à somme positive aura les vertus d’efficacité, d’équité et de liberté. Par l’épargne retraite, les individus deviendront plus responsables de leur avenir et pourront choisir des parcours de carrière plus flexibles. L’activité productive en profitera aussi en disposant de plus de capitaux investis dans les entreprises.

Épargner les générations futures du déclassement doit passer par une approche responsabilisante. Chacun devrait pouvoir déduire ses versements de retraite de son revenu imposable, qu’ils soient affectés à de la répartition ou à de la capitalisation. Seule la liberté d'épargner pourra sécuriser un modèle de retraite français généreux, soutenable et intègre.

Les citations de Jean Jaurès sont référencées dans mon article Quand Jean Jaurès défendait les retraites par capitalisation paru chez Slate.fr le 18 janvier 2020.

Épargner les générations futures du déclassement doit passer par une approche responsabilisante. Chacun devrait pouvoir déduire ses versements de retraite de son revenu imposable, qu’ils soient affectés à de la répartition ou à de la capitalisation. Seule la liberté d'épargner pourra sécuriser un modèle de retraite français généreux, soutenable et intègre.

Les citations de Jean Jaurès sont référencées dans mon article Quand Jean Jaurès défendait les retraites par capitalisation paru chez Slate.fr le 18 janvier 2020.

Laurent Pahpy laurent@pahpy.com @LaurentPahpy

Passez de la parole aux actes : faites progresser le libéralisme en France avec le Cercle Frédéric Bastiat

Pour garder son indépendance, le Cercle Frédéric Bastiat ne reçoit aucune subvention. Il ne vit que de vos adhésions et dons. Aidez-nous à populariser les idées libérales. Vous avez 3 façons concrètes de soutenir le Cercle : vous abonner à la revue « Lumières Landaises », adhérer au Cercle, ou donner.

1 commentaire(s)

Robot Bastiat

[…] décisions. Sans oublier les retraites qui ne sont pas assurées. Mais la réforme attendra. La vraie pas un simple changement paramétrique. Le socialisme reposait entièrement sur de l’émotionnel, […]